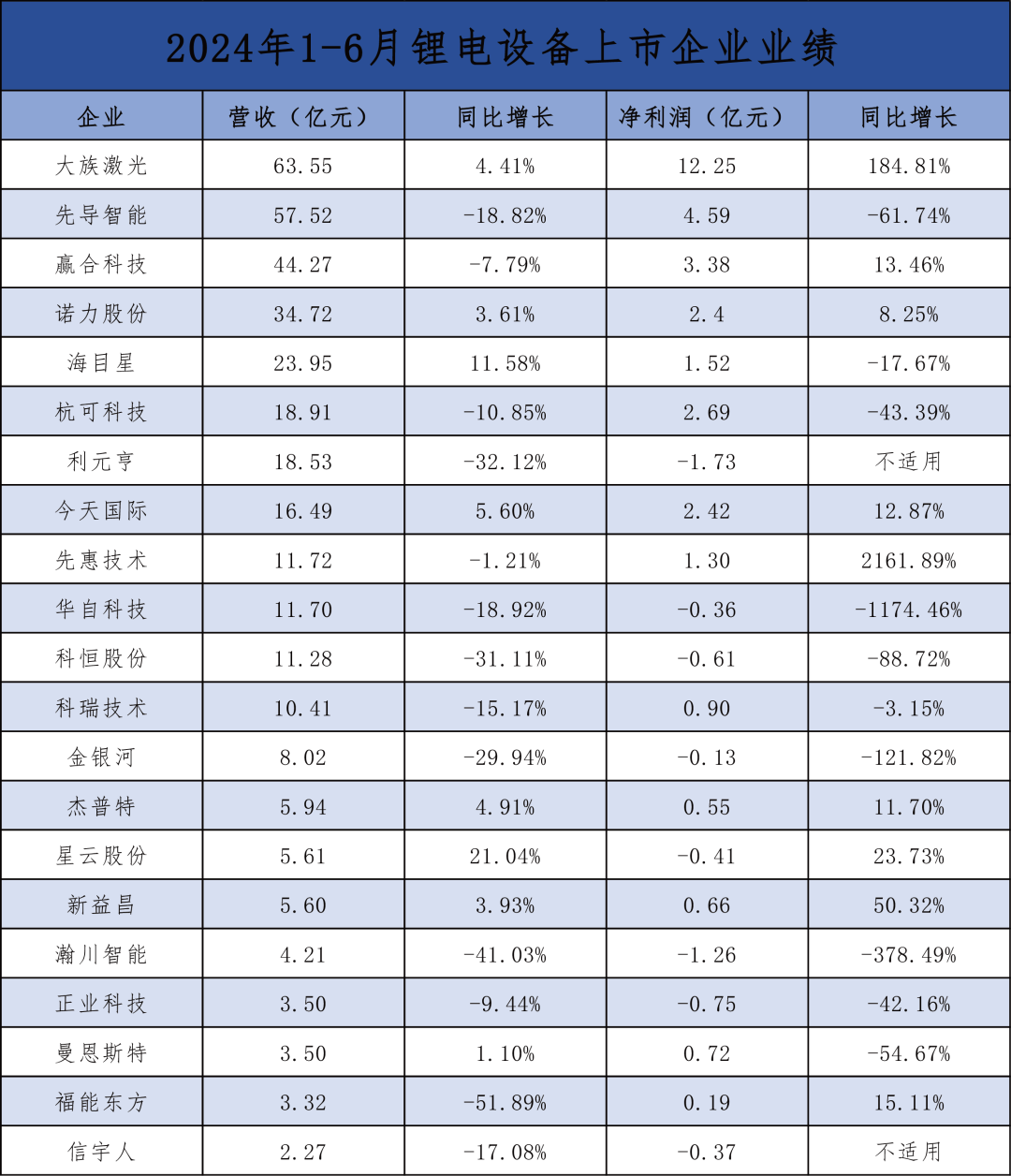

近日,多家锂电设备上市公司发布2024年上半年业绩,广东省电池行业协会对21家锂电设备上市企业的业绩进行了统计与梳理。

总体来看,21家企业中,大族激光、新益昌6家企业实现营收净利双增长;杭可科技、华自科技等8家企业的营收净利均出现下滑;海目星、曼恩斯特两家企业处于增收不增利的尴尬局面,赢合科技、先惠技术、福能东方等3家企业营收出现下滑但净利润反而迎来增长。

从营收来看,21家锂电设备企业的营收总额为365.02亿元,其中大族激光以63.55亿元的营收位列第一,先导智能与赢合科技分别以57.52亿元和44.27亿元的营收位列第二、第三;相较于去年同期,大族激光营收实现对先导智能的反超。此外,诺力股份营收独占30-40亿元区间,达到34.72亿元;海目星营收独占20-30亿元区间,达到23.95亿元;利元亨等7家企业的营收位于10-20亿元之间,其余设备企业的营收均在10亿元以下。

从营收增速来看,海目星等8家企业的营收实现正增长,先惠技术、赢合科技等13家企业的营收出现下滑;其中,星云股份的营收增速最快,达21.04%;此外,海目星的营收增速也超过10%,其余6家企业的营收增速均在10%以下,增速较为缓慢。

从净利润方面来看,21家企业中有13家企业实现盈利,盈利总额达33.57亿元,8家企业出现亏损,亏损总额为5.62亿元。大族激光以12.25亿元的净利润位居榜首,遥遥领先于其他设备企业;先导智能与赢合科技以4.59亿元与3.38亿元的净利润位列第二、第三。

从净利润增速来看,21家企业中有9家企业实现净利润的正增长,其中先惠技术的净利润增速高达2161.89%;此外,大族激光的净利润同比增速也高达184.81%,新益昌的净利润增速也超过50%,较去年同期实现大幅增长。

大族激光表示业绩变化的主要原因是:公司完成了控股子公司深圳市大族思特科技有限公司的控股权处置,大族激光持有大族思特股权比例由70.06383%降低至4.54676%,大族思特不再纳入公司合并报表范围,此次交易确认投资收益8.90亿元,此项收益属非经常性损益。

先导智能认为业绩变化的原因主要系国内市场需求增速放缓,设备验收节奏有所延迟所致。

赢合科技认为营收变化主要原因系报告期内公司业务规模有所下降。净利润变化的原因是报告期内,公司深耕内部经营,继续优化供应链体系与采购模式,持续推行精细化成本核算与管理,公司的经营质量不断提升。

诺力股份认为业绩变化的主要原因是公司管理层精准把控市场环境,公司各部门协同联动,全体员工奋力拼搏,实现了2024年半年度营收和利润稳步增长。

海目星认为收入增长主要是光伏激光及自动化设备和 3C 消费类电子激光及自动化设备验收项目增加。净利润变化的原因主要系验收的动力电池激光及自动化设备毛利率有所下降;公司加大海外业务开拓,销售和管理方面的投入增加;下游客户资金安排,销售回款进度有所推迟,公司借款增加导致财务费用增加,综上造成利润同比下降。

杭可科技认为业绩变化的主要原因系受国内市场竞争加剧以及验收周期有所延长,导致营业收入同比下降,且毛利率同比有所下滑,此外受外币汇率波动影响,汇兑影响差异较大导致 2024 年 1-6 月实现的净利润同比下滑较大。

利元亨认为营收变化的原因主要系国内电池厂商产能建设进度趋缓,导致设备交付量及验收进度低于预期;认为净利润变化的原因主要是报告期内收入下降较多、银行贷款较多使得利息费用支出较大、动力锂电设备业务部分项目执行过程中出现亏损计提存货跌价准备和动力锂电客户信用期较长计提信用减值损失金额较大导致公司本报告期出现亏损,但 2024 年第二季度已实现盈利,扭转第一季度亏损较大的情况。

先惠技术认为净利润变化的原因是公司持续推进“降本增效”措施,加强人员管理,提高生产效率,主营业务利润率有所提升;其次公司海外项目毛利较高,在本报告期内确认收入的海外项目较上年同期大幅增加,提高了主营业务毛利率;再者本报告期内因收回前期账款而转回较大金额减值准备,增加了净利润。

科恒股份认为业绩变化的原因主要系本期锂电原材料价格较上年同期大幅下降,公司产品售价随原材料价格下降而调整,受下游客户开工率不足,导致销售量也同比下降。

杰普特认为业绩变化的原因主要是消费电子行业需求逐步回暖,激光清洗需求增加,激光器产品收入增加,本期收入较上年同期略有上升,同时实施降本增效,优化产品结构,公司整体毛利提高。

星云股份认为业绩变化的原因主要是公司所处行业的市场需求存在波动。报告期内公司持续聚焦主营业务,积极提高经营水平、实行控本增效,主要经营数据同比有所改善。但由于整体收入规模仍有不足,因此导致公司经营亏损。

新益昌认为业绩变化的原因主要是公司主营业务稳健发展,依托领先的技术优势及市场地位,积极丰富产品链,优化主营产品结构,公司净利润及扣非净利润较上年同期均实现大幅增长。同时,公司不断加强日常经营管理,持续降本增效,综合盈利能力得到提升。

瀚川智能认为营收变化的原因是受宏观经济环境影响,公司汽车装备业务交付量及验收进度低于预期,同时公司针对新能源业务的电池设备和充换电设备进行了战略性调整,以上导致公司整体收入下降。同时,由于汽车终端市场竞争加剧存在降本需求,公司在承接国内重要客户订单时,部分项目毛利率明显降低。新能源电池装备和充换电业务主要受宏观经济环境影响,国内新能源市场竞争激烈,价格内卷,毛利率偏低。

正业科技认为业绩变化的主要原因是市场竞争加剧,下游投资需求持续放缓,公司业务整体下滑。其中,锂电等设备板块终端固投项目进度持续放缓,出货产品验收及结算进度缓慢,订单转化效率不理想,营业收入及毛利总额下降;光伏新能源板块产能释放不足,产品价格不及预期,经营成本及管理费用增长较快。

曼恩斯特认为业绩变化的主要原因是公司正处平台型技术多元化延伸拓展的关键转型期,除原有锂电业务外,储能系统业务在手订单快速增加,泛半导体板块的资源投入持续加大,订单获取能力逐步强化,但受设备交付及收入确认周期影响,非锂电板块在报告期内的收入贡献较小,短期内对公司整体盈利能力有一定承压。

福能东方认为业绩变化的原因主要是本报告期下游锂电行业竞争加剧,产能利用率下降,项目验收进度放缓,导致实际验收的项目同比减少;同时出售子公司深圳大宇100%股权,不再纳入合并范围,导致营业收入相应减少。

信宇人认为净利润变化的原因主要是:1)公司营业收入下滑。受行业增速放缓,竞争加剧,部分客户投产计划推迟,导致订单不连续和公司收入有所波动。2)费用增加。为应对市场波动,保持公司的创新力和长远发展,公司加大了营销力度及研发投入,并引进优秀管理人才。3)减值增加。报告期计提的信用减值损失和资产减值损失增加。

(转自:广东电池)

海量资讯、精准解读,尽在新浪财经APP

发表评论