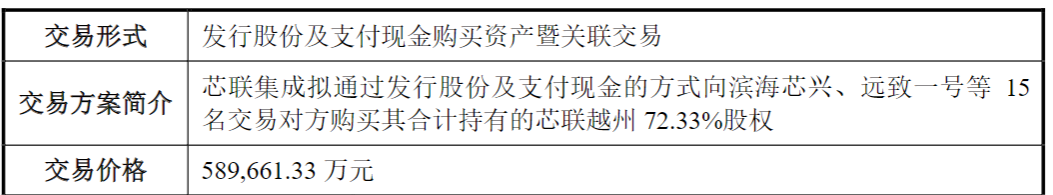

9月4日晚间,芯联集成(688469.SH)公告称,董事会通过了收购控股子公司芯联越州集成电路制造(绍兴)有限公司(下称“芯联越州”)剩余72.33%股权的重组草案决议。

具体交易方案为:芯联越州72.33%的股份对应资产交易价格为58.97亿元。芯联集成以发行股份的方式支付53.07亿元,占交易总对价90%,其余以支付现金的方式支付对价5.90亿元,占交易总对价的10%。

据悉,本次评估采用资产基础法和市场法两种方法对芯联越州100%股权进行评估,并选用市场法评估结果作为最终的评估结论。根据市场法评估结果,截至2024年4月30日,芯联越州100%股权的评估值为81.52亿元,评估增值率为132.77%。

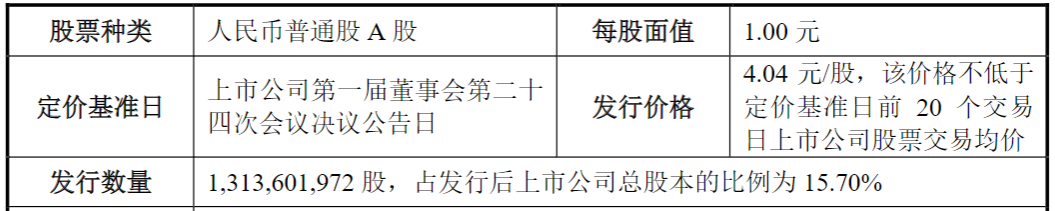

本次交易发行股份的对手方为滨海芯兴、远致一号等15名交易对方。芯联集成拟发行数量约为13.14亿股,占发行后上市公司总股本的比例为15.70%,发行价为4.04元/股。

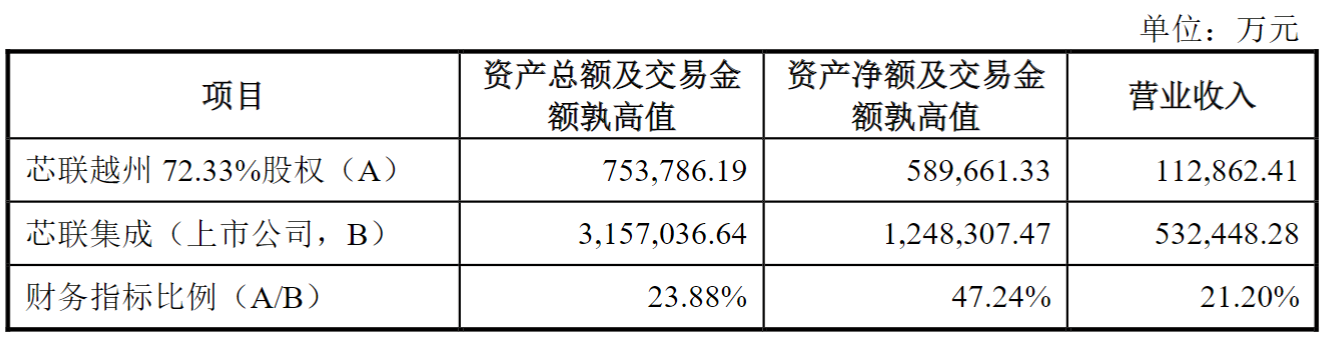

尽管交易金额较高,但芯联集成表示,此次交易不构成重大资产重组。经其测算,芯联越州72.33%股权占上市公司资产净值的47.24%,低于50%标准。

此外,本次交易未设置业绩承诺,芯联集成解释称,由于本次交易系上市公司收购控股子公司的少数股权,标的公司在本次交易前已经由上市公司控制,而且标的资产的评估方法未采用收益法,因此本次交易未设置交易对方对标的公司的业绩承诺条款。

交易完成后,芯联集成两大持股比例超过10%的股东越城基金、中芯控股,其股份将从交易前的16.33%、14.09%,稀释至13.77%、11.87%,同时上述多名交易对手方将进入芯联集成前十大股东名单,锁定期12个月。本次交易前后,上市公司均无控股股东、实际控制人,本次交易不会导致上市公司控制权变更。

收购方案显示,从财务角度来看,本次交易前后,芯联集成的合并财务报表范围未发生变化。本次交易完成后,芯联越州将成为上市公司的全资子公司,上市公司归属于母公司股东的所有者权益规模将有所提升,因芯联越州报告期内尚未盈利,上市公司归母净利润及每股收益将受到一定影响。

芯联集成方面对此表示,虽然芯联越州目前仍处于高折旧、高研发投入导致的亏损状态,但随着芯联越州业务量的增加、产品结构的不断优化,以及机器设备折旧期逐步结束,预计将实现盈利能力改善,并成为上市公司未来重要的盈利来源之一。

海量资讯、精准解读,尽在新浪财经APP

发表评论